В опросе приняли участие руководители компаний-производителей (производители вывесок, готовых решений и широкоформатной печати) и компаний-операторов наружной рекламы.

Первые вопросы касались общих показателей компаний, причем мы попросили сравнить нынешние результаты с результатами середины 2008 года, когда кризис еще не начался, и середины 2009 года, когда кризис был в разгаре.

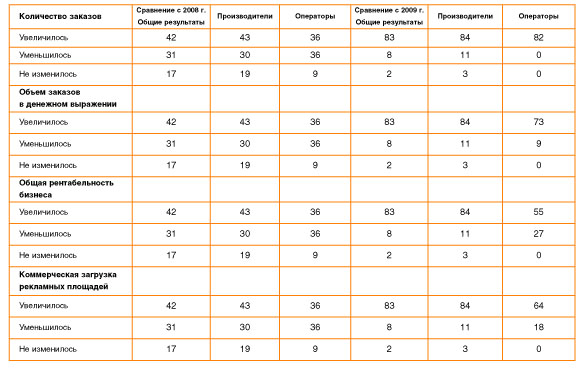

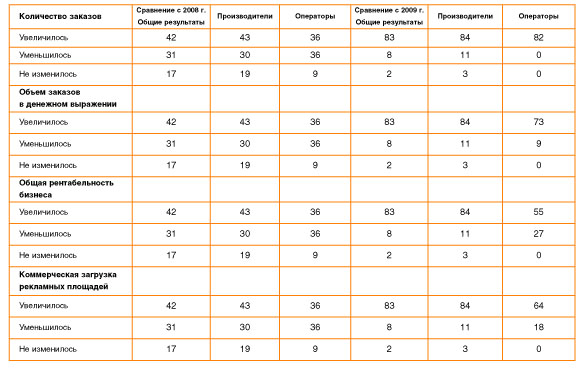

На вопросы о динамике количества, объема заказов и рентабельности бизнеса ответы были получены в основном оптимистичные. Данные в таблице показывают процент положительных ответов на вопросы, при этом ответы сгруппированы не только по сравнению с разными периодами, но и по специализации отвечавших компаний. В отличие от прошлого года, когда было произведено разделение на производителей вывесок, готовых решений для рекламы и широкоформатной печати, в этом году эти три группы были объединены в одну общую – «производители». Поэтому если в итоге проводилось разделение ответов, то на две группы – производителей и операторов наружной рекламы. По регионам, где работают опрошенные компании, разделение не проводилось. Подавляющее большинство респондентов – руководители фирм, существующих на рынке более 10 лет, хотя есть и руководители молодых компаний. Некоторые компании ответили не на все поставленные вопросы, поэтому сумма процентов не всегда составляет 100% (это касается всей статистики исследования).

Таблица 1. Объем работ и рентабельность, % положительных ответов

Как видно из данных таблицы, подавляющее количество опрошенных констатировали улучшение показателей своего бизнеса по сравнению с 2009 годом, а некоторым компаниям удалось даже превысить показатели благоприятного периода середины 2008 года.

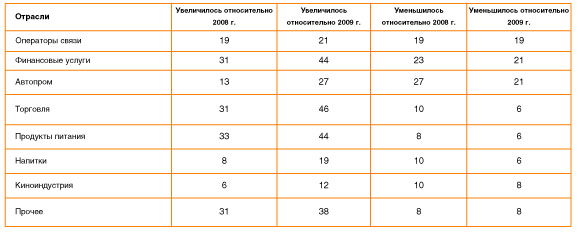

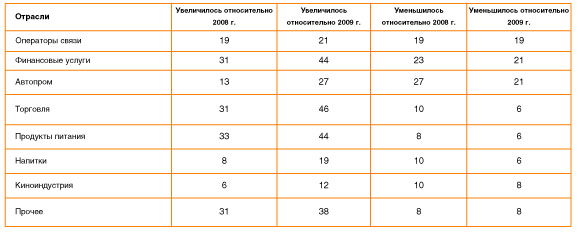

Один из важнейших показателей ситуации в отрасли – клиенты, их количество, состав и требования. Этой теме в опросе было отведено немало места. На вопросы о составе и количестве клиентов были получены следующие ответы: по сравнению с 2009 годом увеличилось количество клиентов у 71% опрошенных компаний (68% производственных компаний и 82% компаний-операторов положительно ответили на этот вопрос). Тем не менее есть компании, число клиентов которых за последний год уменьшилось, хотя их немного, всего 10%. Примерно такое же количество компаний (8%) отметили, что количество клиентов не изменилось.

Интересно, что, сравнивая показатели своих компаний с показателями докризисного, 2008 года, 48% руководителей отметили, что количество клиентов возросло, 23% - что уменьшилось, а 17% - что осталось без изменений.

Общее впечатление

Количество новых клиентов увеличилось по сравнению с 2009 годом у 71% (у 68% компаний-производителей и у 82% операторов), уменьшилось у 10%, осталось прежним у 8% компаний. По сравнению с 2008 годом больше новых клиентов стало у 48%, меньше - у 23%, столько же - у 17%.

Динамика числа постоянных клиентов выглядит так: по сравнению с 2009 годом их количество увеличилось у 77%, уменьшилось у 15%, осталось неизменным у 17% компаний. Сравнивая с 2008 годом, 31% руководителей отметили, что количество постоянных клиентов увеличилось, и 27% - что уменьшилось и не изменилось.

Таблица 2. Динамика количества клиентов по отраслям, % положительных ответов от общего числа опрошенных

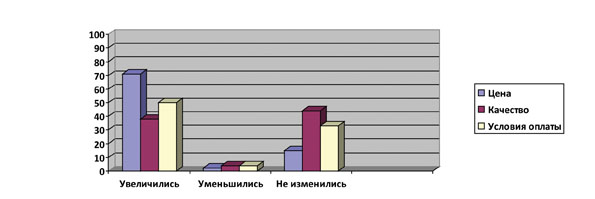

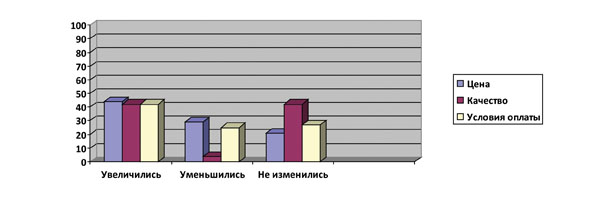

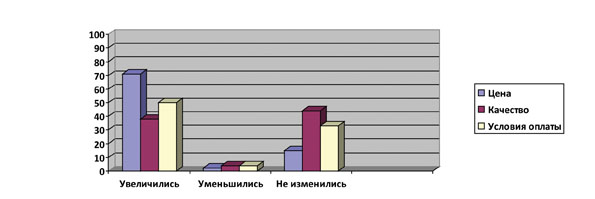

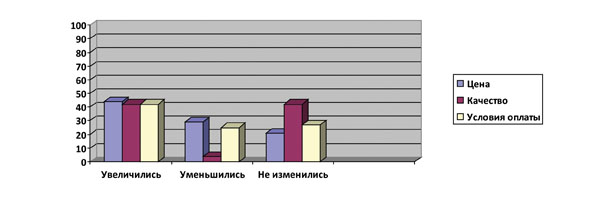

Важнейшая характеристика ситуации в отрасли – существующие приоритеты клиентов (т.е. что является для них наиболее важным). Изменения требований клиентов тоже анализировались в сравнении с их требованиями, характерными для 2008 и 2009 годов. Чувствительность заказчиков к качеству продукции/услуг по сравнению с 2008 годом увеличилась согласно ответам 38% от общего количества респондентов, 4% отметили, что требования к качеству уменьшились, а 44% - что не изменились. По сравнению с 2009 годом увеличилась чувствительность к качеству у заказчиков 42% компаний, уменьшилась у 4%, не изменилась у 42% компаний.

Изменения чувствительности к ценам по годам выглядят следующим образом: по сравнению с 2008 годом она увеличилась у 71%, уменьшилась у 2%, не изменилась у 15%, а по сравнению с 2009 годом увеличилась у 44%, уменьшилась у 29%, не изменилась у 21% клиентов опрошенных компаний.

Важность условий оплаты (отсрочки и иные льготы) по сравнению с 2008 годом увеличилась у 50% заказчиков наших респондентов, у 4% она уменьшилась, а у 33% не изменилась. Сопоставление с 2009 годом выглядит так: чувствительность клиентов к условиям оплаты увеличилась, отметили 42% руководителей опрошенных компаний, уменьшилась - 25%, не изменилась - 27%.

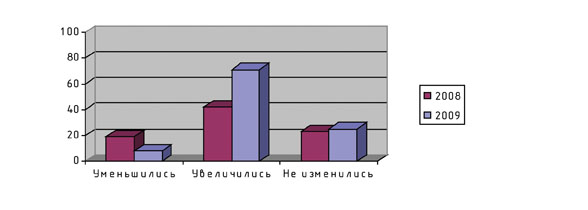

Динамика требований заказчиков хорошо видна на диаграммах 1 и 2.

Диаграмма 1. Изменение требований клиентов по сравнению с 2008 годом

Диаграмма 2. Изменение требований клиентов по сравнению с 2009 годом

Следующая группа вопросов касалась взаимоотношений с поставщиками расходных материалов и оборудования. В этой части опроса операторы наружной рекламы не участвовали. На вопрос об изменении ассортимента материалов и оборудования были получены такие ответы: о расширении ассортимента по сравнению с 2008 годом заявили 54% руководителей компаний, по сравнению с 2009 годом сочли, что он расширился, тоже 54% респондентов.

С утверждением, что ассортимент изменился в сторону удешевления относительно 2008 года, согласились всего 14%, а относительно 2009 года – только 8% опрошенных.

На вопрос, повысилось ли качество материалов и оборудования по сравнению с 2008 годом, положительно ответили всего 16%, по сравнению с 2009 годом - 8% участников опроса.

С утверждением, что поставщики стали требовать более жестких условий оплаты по сравнению с 2008 годом, согласились 43% , а по сравнению с 2009 годом - 35%. Хотя цифры не столь разительно отличаются друг от друга, можно надеяться, что намечается тенденция к постепенному ослаблению этих требований поставщиков.

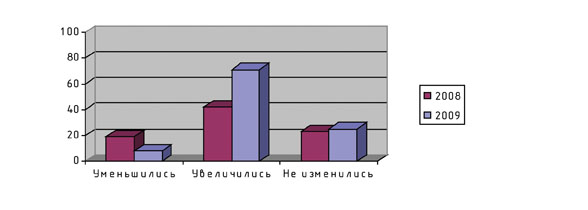

В тяжелый период все стараются урезать собственные расходы. Сейчас можно отметить, что сформировавшееся за время кризиса стремление компаний отрасли к тотальной экономии на накладных расходах потихоньку начинает ослабевать. Динамику этого показателя можно увидеть на диаграмме 3.

Диаграмма 3. Динамика накладных расходов на ведение бизнеса

Что касается некоторых отдельных показателей, влияющих на величину накладных расходов, то здесь картина следующая. Стоимость аренды офиса по сравнению с 2008 годом увеличилась у 23%, уменьшилась у 29%, осталась неизменной у 33% компаний. По сравнению с 2009 годом этот показатель увеличился у 25%, уменьшился у 8%, не изменился у 56% респондентов.

Далее вопросы различались в зависимости от специализации бизнеса респондентов. Производственным компаниям был задан вопрос о динамике стоимости аренды производственных площадей. По сравнению с 2008 годом стоимость увеличилась у 27%, уменьшилась у 24%, осталась прежней у 38% компаний. Сопоставляя с 2009 годом, 35% руководителей компаний отметили увеличение этого показателя, 14% - его уменьшение, а 46% - его неизменность.

Операторы наружной рекламы отвечали на другие вопросы. Анализируя расходы на аренду 1 кв. м рекламных площадей (ЕНВД + аренда городу) по сравнению с 2008 годом, 64% компаний отметили, что она увеличилась, 18% - что уменьшилась. Относительно 2009 года этот показатель увеличился у 55%, остался неизменным у 36%, а того, что он уменьшился, не смог отметить никто.

Цены на услуги подрядчиков по сравнению с 2008 годом увеличились для 46%, уменьшились для 18%, а остались на прежнем уровне для 27% компаний-операторов. Сравнение с 2009 годом дает показатели увеличения в 73%, без изменений - 27 %, а вот уменьшения также никто не отметил.

С начала кризиса руководители многих компаний стали уменьшать расходы на оплату труда, сокращая количество сотрудников и уменьшая их заработную плату. Расходы на оплату труда увеличили по сравнению с 2008 годом 42%, сократили 19%, а оставили на том же уровне 23% от общего количества компаний - участников опроса. По сравнению с 2009 годом это соотношение выглядит так: увеличили 71%, сократили 8%, а оставили на том же уровне 25% респондентов.

Количество сотрудников при этом относительно 2008 года увеличилось в 27% компаний, уменьшилось в 35%, не изменилось в 23% компаний. По сравнению с 2009 годом - 42%, 21% и 44% соответственно.

Величина зарплат относительно уровня 2008 года увеличилась в 46% компаний, уменьшилась в 21%, осталась такой же согласно ответам 19% респондентов. К уровню 2009 года в 77% компаний произошло увеличение зарплат, в 6% - уменьшение, а в 23% они не изменились. Анализируя распределение ответов на эту группу вопросов, можно увидеть, что спрос на рабочую силу в отрасли постепенно растет, как и возможности оплаты труда.

Как и при проведении прошлого исследования (год назад), был задан вопрос: в общем и целом – труднее или легче стало работать? Но в этот раз было предложено сравнить условия ведения бизнеса с 2008 и 2009 годами. По сравнению с докризисными временами 60% руководителей компаний отметили, что работать стало труднее, 6% - что легче, а 19% - что условия не изменились. Сравнивая с кризисным периодом, более трудными сочли условия 25%, более легкими - 33%, а такими же - 48% опрошенных.

При внимательном рассмотрении полученных показателей этой части опроса видно, что в основном ответы не дают возможности уловить все существующие тенденции в отрасли. Очевидно, пока ситуация не стабилизировалась настолько, чтобы существенно повлиять на некоторые показатели объема и эффективности бизнеса. Хотя тенденция к заметному оживлению в отрасли налицо.

И наконец, мы подошли к той части вопросов, которая касалась непосредственно темы исследования. Насколько уверенно чувствуют себя руководители компаний в ситуации, сложившейся в отрасли наружной рекламы в настоящее время, готовы ли они поверить в то, что тяжелые времена миновали, и начать вкладывать в развитие бизнеса?

Таблица 3. Динамика затрат на рекламу и продвижение, % положительных ответов

Если проанализировать данные таблицы, становится ясно, что пока руководители большинства компаний не считают нужным заметно увеличивать затраты на рекламу. Хотя причины этого не обязательно нужно искать в элементарном отсутствии денег на эти статьи расходов – некоторые компании традиционно не тратят много средств на рекламу и при этом неплохо зарабатывают. Что касается участия в отраслевых мероприятиях, наверное, еще слишком мало прошло времени после кризисного периода, когда на большинстве рекламных выставок отмечалось резкое уменьшение экспонентов.

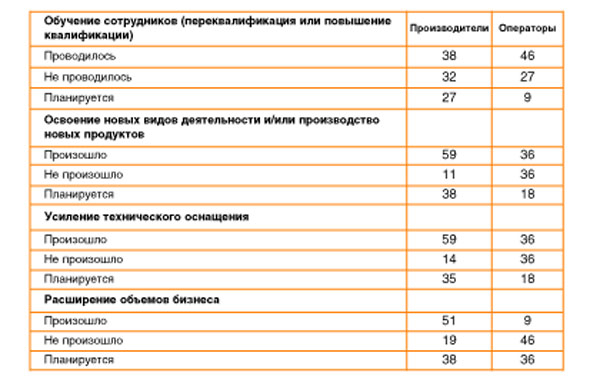

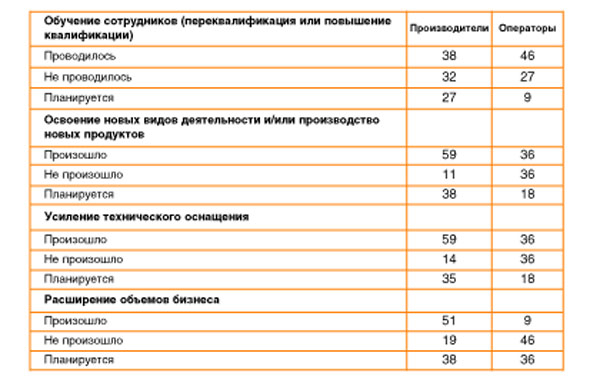

Следующие вопросы касались стремления компаний к развитию своей деятельности. Здесь формулировка вопросов была несколько иной, а сравнения с 2008 и 2009 годами, соответственно, не проводилось.

Таблица 4. Общее развитие бизнеса, % положительных ответов

Соотношение ответов показывает, что компании-производители более уверены в своих возможностях, чем операторы наружной рекламы. Некоторые из компаний-производителей не только уже произвели вложения в свое развитие, но и планируют делать это в дальнейшем.

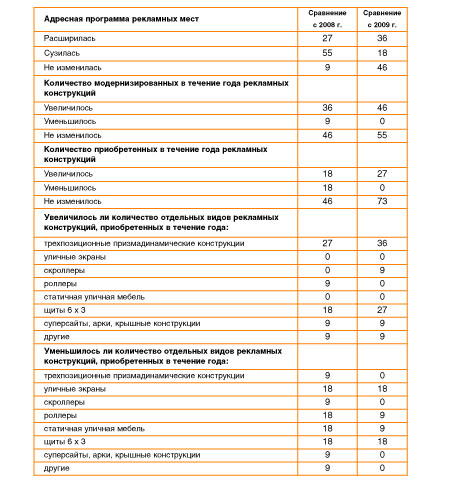

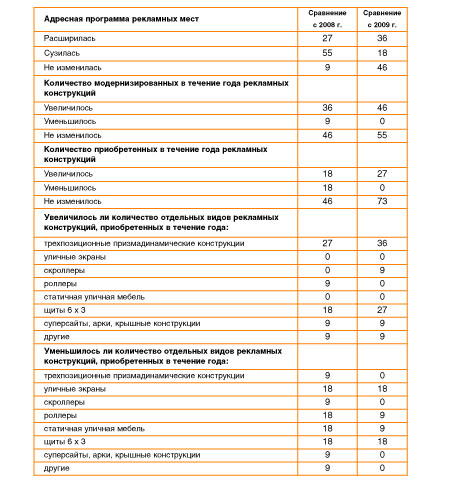

Руководителям компаний, занимающихся размещением наружной рекламы, были заданы дополнительные вопросы, ответы на которые могут характеризовать их готовность инвестировать в свое развитие. Эти показатели сравнивались с докризисным и кризисным периодами.

Таблица 5. Развитие бизнеса у компаний-операторов, % положительных ответов

Если приглядеться к данным таблицы, становится понятно, что, хоть операторы наружной рекламы и сильно пострадали от последствий кризиса, они продолжают работать и развиваться.

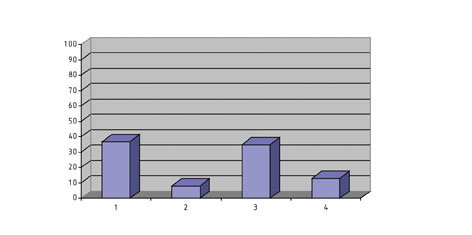

Руководителям компаний отрасли был задан и такой «вопрос в лоб»: как они оценивают состояние бизнеса своей фирмы, насколько серьезны изменения, чтобы можно было говорить об окончании депрессии? Распределение ответов можно увидеть на диаграмме 4.

Диаграмма 4. Оценка текущей стадии экономического кризиса применительно к бизнесу своей компании

1 - Выход из кризиса начался, но докризисные показатели еще не достигнуты

2 - Выход из кризиса произошел, докризисные показатели достигнуты

3 - Выход из кризиса произошел, показатели уже выше, чем до кризиса

4 - Выход из кризиса еще не начался

Диаграмма ясно показывает, что в общем компании оценивают сегодняшнюю обстановку в отрасли как положительную. И хотя руководители некоторых компаний считают, что кризис еще не пошел на убыль, их меньшинство. А довольно большое количество компаний сумело даже превысить показатели благополучного докризисного периода.

А что дальше? Кризис настолько серьезно повлиял на бизнес компаний отрасли, что просто радоваться улучшению вряд ли у кого-нибудь получится. Каждый руководитель анализирует сегодняшнюю обстановку и думает о будущем. При этом впечатления от работы своих компаний в условиях нестабильности еще свежи. Каковы настроения в отрасли, можно узнать из таблицы 6. На последнюю группу вопросов таблицы допустимы были несколько вариантов ответа, поэтому общая сумма положительных ответов может превышать 100%.

Таблица 6. Взгляд в будущее и уроки из прошлого

Некоторые компании в графе «Другое» отметили такие важные для выживания бизнеса качества и условия, как поддержка администрации, терпение, трудолюбие, гибкость в работе с заказчиками. Можно сказать, результаты исследования показали, что пока в умах руководителей отрасли единого мнения о том, закончился ли кризис, не сложилось. Но если во мнениях и прогнозах наблюдается «разброд и шатание», то некоторые показатели говорят сами за себя. Будем надеяться, что положительные тенденции укрепятся!

Екатерина Новгородова

Екатерина Бобкова

Редакция благодарит компании, принявшие участие в опросе: Airsystem (Екатеринбург), РА Christopher Smith Advertising (Москва), "АГАТ" (Томск), РА "Аккорд" (Новосибирск), РПФ "Альтернативные системы" (Рязань), «Альфа Принт» (Казань), "Апрель медиа" (Саратов), «Армада Аутдор» (Челябинск), «Арт Графика» (Екатеринбург), РПК «Веста Лайт» (Москва), «Виктория» (Белгород), РА "Витрина" (Череповец), «Визуальные технологии» (Москва), ГК "Два Аякса" (Саров), РА «Идея» (Москва), рекламная группа «Кармел» (Калининград), «Концепт» (Ковров), РИА "КОТ" (Смоленск), РА "Мангуст" (Горячий Ключ), «И. П. Мандрыкин» (Новоалександровск), ГК «Медиа» (Тула), РА «МИР» (Ангарск), «Московская Городская Реклама» (Москва), РА "Новый БЕРЕГ" (Белгород), РА «Петра» (Владимир), «ПикАрт» (Воткинск), ГК «Призматрон» (Омск), «Профис» (Ставрополь), «Рекламно-творческая мастерская» (Москва), "Рекламная контора" (Краснодар), «Р.Т. Вершина» (Москва), «Реклама-Центр» (Набережные Челны), «Решение» (Мурманск), «Содружество ставропольских рекламистов» (Ставрополь), "Стелс" (Комсомольск-на-Амуре), «Стиль рекламы» (Москва), рекламная мастерская "Стрекоза" (Оренбург), "Творческая Мастерская "НейроН" (Казань), "Центр рекламных технологий" (Череповец), РА «Циркус Максимус» (Пермь), РПК "Энтузиаст-Реклама" (Москва).